澳門城市大學金融學院凌雲助理教授作為第一作者,與英國劍橋大學三一學院Stephen Satchell及澳洲悉尼大學商學院Juan Yao合作的研究論文“Decreasing returns to scale and skill in hedge funds”已在社會科學引文索引(SSCI)、金融學領域國際權威期刊《Journal of Banking and Finance》上發表。該期刊聚焦於金融和銀行業。在澳洲商學院聯盟(Australian Business Deans Council, ABDC)高質量期刊列表中評定為A*級别,屬最高等級的頂級期刊。該期刊在學術界被公認為金融領域Top 10期刊之一,在許多全球知名大學制定的期刊列表中均認定為頂級或次頂級。

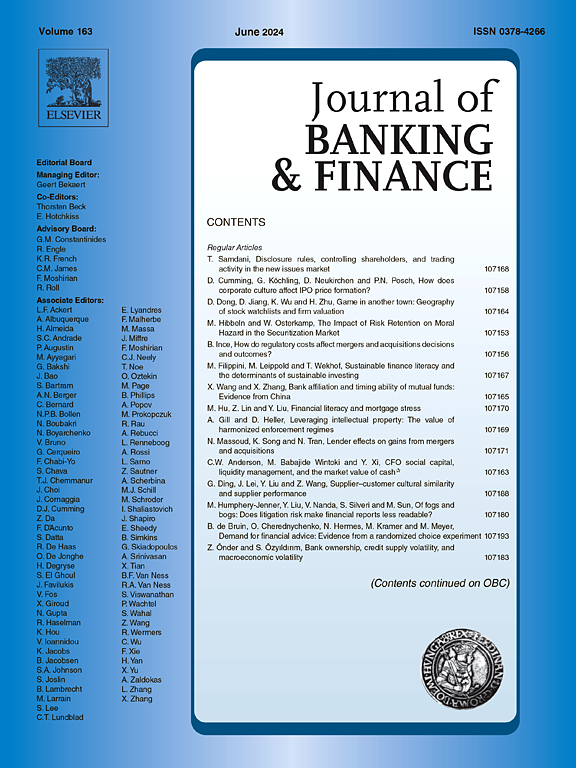

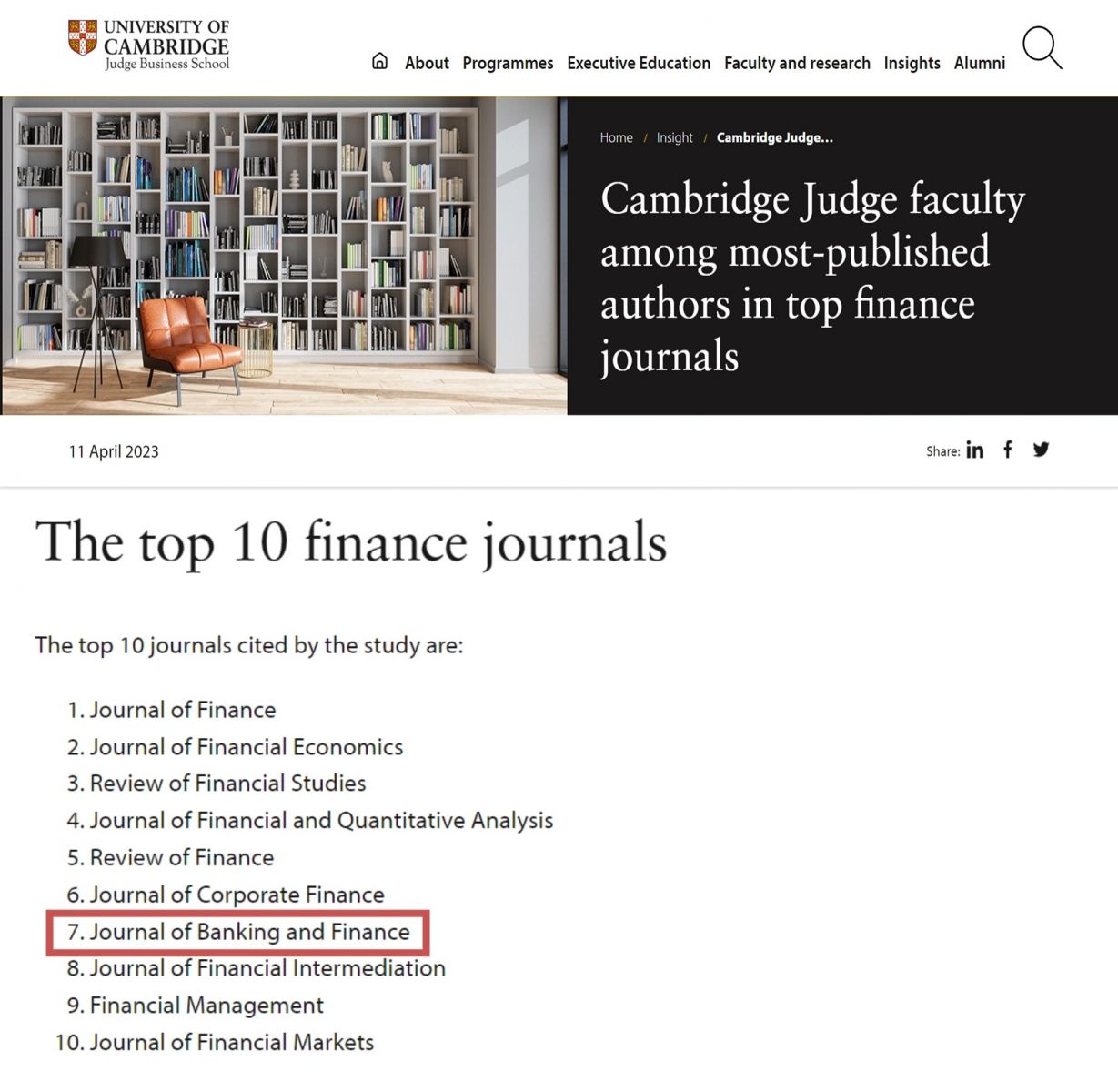

1. 英國劍橋大學賈吉商學院:金融學TOP10期刊列表

圖片來源:英國劍橋大學賈吉商學院官網

2. 澳洲悉尼大學:商學院期刊列表(Tier of 4 - Leading Journal in Field)

圖片來源:澳洲悉尼大學商學院期刊列表

評估對沖基金投資能力研究

論文背景

在對沖基金行業存在規模報酬遞減的背景下,使用超額收益(alpha)對基金經理的投資能力進行評估不再準確。本文基於價值增值(value added)這一指標對對沖基金投資能力進行研究,該指標更能直觀地反映出受規模報酬遞減的基金經理從市場上賺取經濟租金(economic rents)的能力。

研究簡述

本文以對沖基金(hedge funds)為研究對象,發現對沖基金經理平均每月創造的價值為76萬美元,遠高於公募基金,反映出對沖基金經理具備更好的投資技巧。通過識別並投資於具備更好投資能力的基金,投資者可以實現更優的風險-收益回報。進一步研究發現,對沖基金的投資能力不僅取決於投資策略的盈利能力,也取決於其規模化的能力。

研究內容及發現

本文以1994-2018年間美國的對沖基金為樣本,發現對沖基金經理平均每個月可以從市場上創造76萬美元的價值,遠高於公募基金的27萬美元。證明對沖基金經理比公募基金經理更具投資能力。與以往以alpha為指標的研究不同,我們發現用價值增值作為投資能力指標時,基金經理的投資能力在很長的時期內都具有可持續性,並且通過投資於能力強的基金,投資者雖然無法獲得更高的淨超額收益,但可以享受風險降低的好處。研究還發現能力較強的基金經理通常具備較為平衡的盈利能力(排除規模影響的alpha)和規模化能力。最後,本文還發現費率結構會通過影響基金偏離其最優規模而導致更低的價值創造。

研究主要貢獻

首先,本文基於價值創造評估對沖基金投資能力,發現對沖基金能持續創造價值,為相關領域提供了新的實證依據。其次,與已有文獻不同,本文發現雖然投資於具備良好能力的基金不能給投資者帶來額外回報,但能顯著降低投資者承擔的風險。最後,以往研究認為高業績費率表明更高的投資能力,本文發現高業績費率的基金不能創造更多的價值,其原因在於該費率結構對基金規模選擇的影響。

全文鏈接

本文DOI:https://doi.org/10.1016/j.jbankfin.2023.107009,或可掃瞄以下二維碼查看文章詳情!

凌雲助理教授學術聯繫方式:

WOS Researcher ID:KII-5533-2024

Scopus ID:56883783700

ORCID:0000-0001-9104-9245

Email:yunling@cityu.edu.mo